内忧外患之下,双核发展的西王食品早已降温

2023-07-03 11:31:49 来源: 于见专栏

(资料图)

(资料图)

每日热点

-

内忧外患之下,双核发展的西王食品早已降温

-

汇付天下被投诉 涉嫌为非法刷单平台提供支付结算业务

-

杭州银行百亿定增连夜降45亿或溢价发行 累募360亿核心一级资本充足率垫底上市城商行_环球即时看

-

今日要闻!五部门:到2025年我国制造业可靠性整体水平迈上新台阶

-

观热点:武康大楼南京东路变身元宇宙地标,解读世界人工智能大会AR技术

-

世界新资讯:斗罗大陆第4部简介(斗罗大陆第四部主要内容)

-

济南市槐荫区充分利用社会场馆资源提升学生核心素养——以美为媒打造“成长全场域”_环球快看点

-

波司登业绩增速降至个位数:一年关店近400家 多家券商下调目标价

-

13年虚增营收103亿元 江苏舜天及相关责任人合计被罚超千万|环球微头条

-

芯海科技: 上一条同样的问题已经具体内容如下:1)公司一直积极拓展符合公司战略发展方向的国内外客户|全球通讯

-

从进口到出口 高端医疗装备国产化提速

-

智慧物流让货物“跑”得更快

-

世界周刊丨美国“毒”病难有尽头_环球播报

-

《封神第一部》马术动作特辑,剧组直面高难度马术动作-快资讯

-

川老汇0添加郫县豆瓣新品上市,饭扫光“罐式发酵” 引领行业升级迭代

-

流于形式、安排随意……研学旅行需要高标准引领-每日速递

-

5G规模应用还需迈过几道坎

-

5G跃升激发数字经济新活力

-

5G规模应用还需迈过几道坎-当前短讯

-

天天新消息丨AI高考志愿填报真能算出“标准答案”?

-

陆家嘴地产销售毛利率降至25%拖累业绩 133亿并购重组获批三年或增收400亿

-

资本玩家周亚辉10亿美元进军AIGC 昆仑万维频繁追风口净利增长靠投资_环球要闻

-

焦点热讯:抓住制造业转型数智化新机遇

-

当前要闻:尚荣医疗净利首亏3亿放假式减产 梁桂秋家族套现4.3亿股价跌70%

-

现代化产业体系要融合发展

-

上海援藏:为边陲小康村插上文创的翅膀

-

素派门窗成功通过德国PHI超低能耗被动窗+被动房设计师双认证

-

【全球新视野】美国非法扩张域外管辖权严重扰乱国际秩序

-

济广高速一大客车侧翻多人受伤,广东河源警方通报事故原因

-

世界观察:ST步森7月3日打开涨停

-

包钢股份: 基于市场需求和数据流量的预测,公司以放弃该项目,并已在定期报告中披露

-

磁谷科技: 公司目前在手订单充足,产能利用率处于较高水平

-

爱玛科技: 公司目前生产的电动自行车未采用液冷散热方式 看点

-

骚乱持续!马克龙推迟对德访问 装甲车直升机紧急增援 速讯

-

医保“网上办”,便民新举措 世界信息

-

创新让体积生物打印迈向临床-世界看热讯

-

阿斯巴甜搅动代糖产业,相关企业谨慎回应,谁是赢家?

-

“水稻上山”究竟是怎么回事

-

咖啡市场规模有望突破万亿元 各路资本积极抢抓咖啡经济风口 天天速看料

-

【世界独家】保亭和海南省国兴中学开展合作办学

-

津津乐教|长沙中考志愿填报一定要用好“2分段”表,还要注意“一冲二稳三保”|全球热推荐

-

环球今亮点!聚焦超长久期 30年债券ETF横空出世

-

事关“阿斯巴甜” 多家上市公司紧急回应了!|世界要闻

-

聚焦:1-5月我市经济运行延续恢复态势

-

全球热推荐:暑期出行务必开启“安全模式”

-

环球聚焦:大载重无人机首次用于电网基建运输

-

【环球快播报】全链条促进汽车消费

-

今日播报!为发电企业绘制全面风险地图

-

天天头条:抽水蓄能布局优化 已建在建1.7亿千瓦

-

7月2日晚间沪深上市公司重大事项公告最新快递 全球热点评

-

爆单!这些产品,国内外卖爆了!有企业年出口额超1亿美元-世界最资讯

-

迎峰度夏电力供应有保障

-

环球今头条!汇率降了,为什么这类基金“肥”了?

-

价格持续攀升,一年涨幅超六成!什么这么“珍”贵?_天天快讯

-

为深化国际发展合作注入新动能

-

焦点观察:陈翔六点半之废话少说迅雷下载地址_陈翔六点半之废话少说百度云高清资源

-

速看!2023年杭州市临安区中考录取分数线出炉!-微资讯

-

申通、韵达等7家公司未隐藏寄件人信息|世界新消息

-

深圳市消委会提醒:额外花钱买延保 四大陷阱要留意 微速讯

-

环球观速讯丨迎峰度夏电力供应有保障

-

天天报道:高端医疗装备国产化提速

-

全球热点!儿童服装小配件、绳带关乎大安全

-

特斯拉二季度汽车交付量46.61万

-

i3-8145u属于什么水平_i3 3220属于什么水平|世界热议

-

精选!陕西镇巴县遭遇强降雨 当地紧急转移安置群众4533人

-

凤梨和菠萝的味道区别在哪里

-

望周知的意思是什么(望周知什么情况下用)_环球速讯

-

天天微资讯!交友会(关于交友会的基本详情介绍)

-

全球球精选!逆袭之夜!樊振东孙颖莎丢冠,日韩均夺冠,林高远打脸质疑者

-

win7壁纸下载(win7旗舰版壁纸)

-

汉江嘉陵江干支流普遍涨水 陕西汉中启动防汛Ⅳ级应急响应 环球视讯

-

永泰能源:基于业绩大幅增长和储能转型发展信心 管理层进行第四次股票大幅增持_环球观点

-

绿道马拉松吸引户外发烧友集体参与-每日热议

-

2023全球数字经济大会|度小满许冬亮:金融大模型帮助中小机构跨越“数字鸿沟”_时快讯

-

合金为什么熔点低(合金的熔点为何比各成分金属低啊?为啥啊为啥啊?) 环球热讯

-

甘肃举行通信保障应急演练 天天关注

-

方正电机拟设立合资公司,公司近期遭立案,股民可索赔

-

天天日报丨王欣瑜、王曦雨成人赛场双双夺冠,接下来的青奥会值得期待

-

【深圳九米传媒】京东牵手谷歌,帮助中国工厂对接全球订单

-

7寸平板电脑有多大(4 7寸有多大)

-

最新!石家庄市中考2023年一分一档统计表来了 全球今日报

-

每日精选:忘记赖斯1.05亿英镑的转会费吧,他可以为阿森纳带来冠军

-

微视频 | 瞬间-当前最新

-

天天快资讯:东欧五国农业部长将商讨粮食安全问题

-

升级款“脸基尼”火了!有店铺狂卖30万件!这些单品也卖爆了!你买了没?

-

速递!*ST新纺再度延期回复年报问询函,公司涉嫌信披违规面临索赔

-

今日金条回收价格多少钱一克(2023年07月02日)_天天新动态

-

正畸治疗后需要注意哪些饮食问题?

-

娜然出演电影《封神第一部》新妲己 可萌可御获盛赞

-

环球通讯!里索:开始向托纳利解释此计划并不容易,但他马上明...

-

(原神/连载)在至冬苏醒的旅行者(40)守望伊始 世界头条

-

我国规模最大超高压跨江输变电工程投运-环球观热点

-

索隆两年后变强,除了感谢鹰眼之外,还要感谢他们!|独家

-

零跑汽车6月交付1.32万辆 焦点短讯

-

世界快讯:【188男团原顾ABO】狼朗(第十章——我要你完全原谅我)

-

环球通讯!如果无线网络适配器没有显示连接怎么办

-

福建省住建厅:“五个一”压实住建领域安全生产责任_全球速讯

-

北京百付宝有限公司_北京百付宝科技有限公司是什么公司_热门

-

环球热点!唯美古风40句,爱恨情仇都在这里,送给你

-

北美三大顶级户外品牌,始祖鸟巴塔哥尼亚山浩,名气不代表实力-每日资讯

-

“伊利营养2030”公益项目护航七一映中学子健康成长 天天亮点

-

热点评!乐山市中区加快城镇老旧小区改造项目建设

-

Steam Deck 6月热门游戏 《街头霸王6》登顶

-

无需再转机!成都一天复航两条直飞东南亚航线 天天资讯

-

世界头条:俄罗斯恢复飞往古巴的定期航班

-

乌克兰总统批准新一批对俄制裁名单-天天观热点

-

最新快讯!对乌输送武器不断 德国军火公司订单大增

-

环球最新:法国骚乱进入第四天,马克龙推迟访问德国

-

【天天播资讯】韩国的英文是什么_韩国的英文

-

女子去世7只猫继承217万遗产 具体是什么情况?

-

家电安装实现全程可视化 京东联合美的改善企业采购新体验-要闻

-

第八批国家药品集采7月1日起在多地正式实施 时快讯

-

电影《消失的她》:撕裂人性真相的电影究竟有多好

-

环球微头条丨苹果手机的联系人怎么导入sim卡_vivo手机联系人怎么导入sim卡

-

每日消息!全面提升医疗质量 提高群众满意度

-

世界快讯:消费券提升市场热度

-

热文:莫让手机套餐变“套路”

-

夏日新“夜”态激发消费新活力

-

人民日报刊文寄语毕业生:在矢志奋斗中谱写时代之歌

-

世界视讯!白酒“堰塞湖”决堤?超8成酒企或遭遇价格倒挂,茅台成唯一幸存者,中端品牌陷重灾区

-

全球焦点!“AI换脸”简单好玩,但有可能涉及侵权

-

全国夏播粮食播种面积已过八成

-

每日快看:废旧光伏组件流向何处

-

2023年全国铁路暑期运输启动 今日热闻

-

今年上半年三峡过闸货运量8148万吨 同比增加9%

-

解读新越位规则:温格提出有利进攻 体毛级越位成历史 再无争议?

-

环球快报:牧马人鼠标dpi怎么调_鼠标dpi怎么调到800

-

环球热门:精选给生病老师的慰问信

-

德国威娜洗发水怎么样_威娜官网旗舰店 每日快报

-

世界快资讯:有助睡眠的音乐下载(有助睡眠的音乐)

-

环球快报:多批医用口罩不合格,湖南康之健被罚48万元

-

【经济信息联播】河南郑州:为出行“降温” 开放多处地铁公交纳凉地 焦点简讯

-

股票如何做T解套?

-

焦点观察:车辆认证失败解决办法_车辆认证失败打不着火是什么原因?

-

廉州的地理位置介绍_廉州的地理位置-全球报道

-

票证通系统登录_天天热文

-

高校大学生到贵阳清镇开展社会实践 活动_每日快报

-

全球热门:商务部新闻发言人就荷兰半导体出口管制问题答记者问

-

世界快资讯:老中_关于老中介绍

-

记一次etcd全局锁使用不当导致的事故|天天最新

-

经开区国际人才社区1号地块项目主体结构6月30日正式封顶!

-

周末刷屏!江西一化工厂突发火灾,曾因安全管理问题被罚!行业影响几何?最新解读来了! 世界百事通

-

潘功胜同志任中国人民银行党委书记

-

《逆水寒手游》百炼装备获得方法攻略

-

天天看点:蔚来6月交付量达1.07万辆

-

全球热头条丨重庆万州发生山体滑坡致6人遇难

-

湖北九宫山:要建有人情味的品质景区

-

斗罗大陆:霍雨浩进入史莱克学院,王冬儿登场,蓝发瓜子脸 世界热文

-

世界讯息:东风汽车: 公司发展定位是聚焦轻卡、发展VAN车、推进LCV新能源可持续增长

-

热消息:突发!江西贵溪一工厂发生火灾 暂无人员伤亡

-

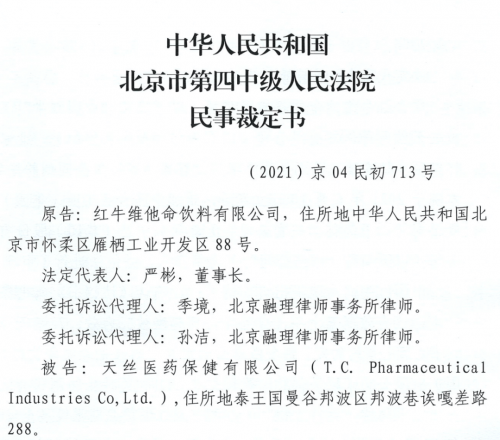

华彬红牛利用“50年协议”的诉讼请求被全部驳回

-

环球微速讯:离岸人民币兑美元跌破7.28 刷新去年11月来新低

-

2023年全国铁路暑期运输今日启动!

-

养老金调整补发开始了?2023年企业退休职工一次性能补发2000元工资吗 世界报道

-

热火将奥拉迪波交易至雷霆-环球热闻

-

环球快资讯丨特斯拉官宣:现车大降价

-

合肥地铁又无法扫码进站?应急措施:1.8元通乘所有站点 环球快看

-

江西贵溪市一化工厂发生爆炸 全球即时看

-

二次闯关IPO,液冷电机撑不起绿源的上市梦|全球热点

-

市场竞争白热化,同程旅行陷收入增长迷局 每日热讯

-

《佩妮大逃脱》游戏背景介绍-环球观速讯

-

全球今热点:蔚来开启 NOP+ 增强领航辅助正式版订阅 还有免费权益

-

张近东与海信集团董事长贾少谦会面,共探家电行业新机遇_环球关注

-

掌握好人生的秘诀:进退自如,丰俭随意 世界速递

-

CMA 搁置 Figma 收购案,要求 Adobe 五天内提交新提案 世界快报

-

“踩坑”之后,小米印度大规模裁员?官方回应来了!

-

今日讯!宝宝健康的护花使者

-

时速453公里! CR450动车组研制取得阶段性成果|全球观速讯

-

当前关注:老鼠斑图片 老鼠斑

-

csgo开箱子良心网站那个好 十大最稳定csgo国外开箱子网站排行|天天视点

-

【全球新视野】醉酒驾车调解律师怎么收费

-

要闻速递:证监会批复了!涉及多家房企!

-

又一万亿元大市场?!马上就来!

-

第八批国家组织药品集采今起在全国落地实施 平均降幅56%

-

法国公共债务首次突破3万亿欧元-焦点快看

-

2023年医保药品目录调整方案,有哪些亮点?

-

看热讯:cba中国男子篮球职业联赛直播 腾讯视频cba联赛直播

-

科目一学车口诀_学车口诀_天天快讯

-

天天热点!阿斯巴甜“致癌”传闻搅动代糖板块 多家上市公司回应

-

历史性一刻!今起正式实施 焦点热门

-

格力电器2022年度股东大会 高分红、汽车能源产业布局、接班人等问题获正面回应

-

投资逾4500万元设立两家子公司 捷荣技术跨界储能为自救? 天天热门

-

参观新规开始施行 故宫不会限制观众正常拍照

-

电气设备商明阳电气登陆创业板 全球微头条

-

天天热讯:白敬亭宋轶是不是忘记官宣了 基本情况讲解

-

服装跟单实务_对于服装跟单实务简单介绍

-

今日观点!帕瓦股份:连续4日融资净偿还累计559.07万元(06-30)

-

小份菜防范外卖餐饮浪费_全球观点

-

【新视野】36元“小彩礼”推动移风易俗大改变

-

【环球报资讯】绿色沿着钢轨向前延伸

-

2023年医保药品目录调整方案 有哪些亮点?

-

倍增发展先进材料产业 中信国安发布5年战略规划 世界快播

-

环球今日讯!中央气象台:浙江沿岸海域将有雷暴大风

-

【全球快播报】6月30日外汇市场行情走势分析:欧洲核心通胀上升,头条新闻下降

-

环球观焦点:读书笔记老人与海好句_老人与海好句

-

“踩坑”之后,小米印度大规模裁员?官方回应来了!

-

【环球速看料】翘首以“盼”②|逛展,偶遇泰坦尼克号“海洋之心”同款宝石!

-

泩的同音字_泩 天天热消息

-

全球动态:美团众包官网首页登录 美团众包官网首页

-

海西教育信息网_海西教育网首页-视焦点讯