偿付能力数据不真实被通报!背靠大树的友邦人寿为何屡遭“点名”?| 保险-环球消息

2023-01-18 17:30:28 来源: 投资时报

(资料图片)

(资料图片)

每日热点

-

偿付能力数据不真实被通报!背靠大树的友邦人寿为何屡遭“点名”?| 保险-环球消息

-

达仁堂:公司旗下达仁堂制药厂生产的安宫牛黄丸传统制剂工艺是国家级非物质文化遗产-全球资讯

-

现代投资:大有期货是公司全资子公司-世界快资讯

-

新希望:公司12月PSY在23左右、育肥成活率接近90% 、投苗数量约为140万头左右

-

百邦科技:1月17日公司高管陈进减持公司股份合计5万股-今日快看

-

1000万元惠民消费券与昌平品质年货节叠加发力,昌平区释放春节消费新活力

-

广东省文旅厅提醒:春节出游警惕“低价游”陷阱-当前热闻

-

春运途中需戴防护面屏 感染新冠或致视力下降?-环球快播报

-

平顶山新华区检察院助农民工讨薪两千余万元-天天亮点

-

“碳”寻循环经济新模式,安徽天助获全球冠军

-

长虹美菱:公司严格按照《深圳证券交易所股票上市规则》要求履行信息披露义务-世界报资讯

-

认股权证与期权的区别都有哪些呢?认股权证的有效期通常比股票期权的有效期长吗?

-

认股权证的筹资特点是什么?认股权证是由股份有限公司发行的可认购其股票的一种买入期权吗?

-

所谓股票期权制(Executive Stock Options也译经营者股票期权或管理层股票期权)吗?

-

股票期权的风险都有哪些?不同于股票的是个股期权到期后即不再存续吗?

-

争光股份:公司会严格按照相关规则及时履行信息披露义务,如出现需要业绩预告的情形,将按要求进行业绩预告-环球热消息

-

新洋丰:年报里会列示分产品收入,敬请您关注公司披露的相关公告顺祝新年快乐!-环球热资讯

-

金龙羽:公司有充电桩电缆专利,暂未形成销售-全球滚动

-

长虹华意:1月17日公司高管肖文艺增持公司股份合计1.67万股-头条焦点

-

挂单时间和交易时间的区别都有哪些?

-

股市跳水是指股价迅速下滑幅度很大超过前一交易日的收盘价或最低价还要低很多吗?

-

非流通股的弊端是股市被强行分割股票价格机制失衡吗?

-

散户是股东吗?不过因为散户指的都是那些进行小额买卖交易的投资者吗?

-

散户线数值为负代表代表个股中的散户在不断的流出主力资金在不断的流入吗?

-

引发股市股灾需具备哪些条件呢?股灾是股市灾害或股市灾难的简称吗?

-

股灾的特点都有哪些?每次股灾几乎都有一个突发性暴跌阶段吗?

-

今年北京无人驾驶范围将扩至500平方公里

-

通用技术中国医药与阿斯利康就新冠中和抗体 签署战略合作协议-天天微动态

-

reits认购和申购的区别都有哪些?基金申购一般在基金成立之后吗?

-

股票无法撤单是什么原因?股票集合竞价可以撤单吗?

-

成长股是处于飞速发展阶段的公司所发行的股票吗?

-

富淼科技:公司可转债“富淼转债”在中登公司完成登记的日期是2022年12月26日-快讯

-

伟隆股份:本项目拟新建厂房并购置各类生产监测软硬件设备,以进行智慧节能阀门产品生产-天天消息

-

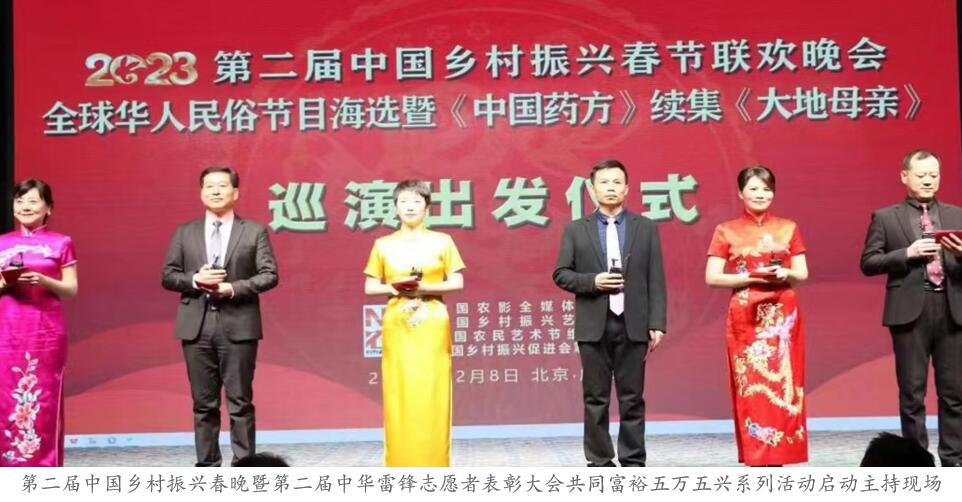

中国乡村振兴共同富裕:心富才能共富 民富才能久富

-

基金:周二微跌,周三会怎么样-当前视讯

-

“出海”!订单排满全年!我国这一产品火爆全球-当前快报

-

贾跃亭下周回国?FF发布“回家”海报 暗示中国总部即将落地

-

火星人:截止到2023年1月10日,公司现有股东户数14244户-天天观察

-

全国首家奥特曼主题酒店落地 “IP突围”成国内主题公园发展关键词-世界热议

-

百草园上市背后:加盟商惨遭“收割”和放贷扩张的资本局-世界热头条

-

过度依赖加盟商,同行直击“腹地”,亚朵酒店的IP联名故事还能讲多久?-环球时讯

-

石头科技去小米化净利降16%股价跌70% 董监高及股东加速收割已累计套现60亿-天天微动态

-

雷赛智能扣非降25%靠卖资产实现净利增长 李卫平推员工持股计划溢价受让被指割韭菜

-

二三四五:公司所处行业为软件与信息技术服务业,属于信息技术应用创新产业(简称“信创”)-每日报道

-

通化金马:公司主要从事医药产品的研发、生产与销售-天天简讯

-

首创政务服务统一知识库、首创手语爱心专席…京东云携手东莞12345创新政务服务建设

-

全年诉求受理量翻近两倍 京东云提速东莞12345民生服务效能

-

齐鲁银行“毛驴贷”引发诉讼,7年“精准扶贫”后变负债

-

碧水源:该项目运营工作两年前已移交-环球快报

-

ST新城:按照相关规定,如需发布年度业绩预告,需在1月31日前披露-世界快报

-

力合科创:公司已在年度报告中对上述事项进行了披露,详情请您查阅公司年度报告-全球快讯

-

具备强大潜力的区块链金融生态独角兽

-

dnf西南一区是跨几区(dnf陕西一区是跨三a还是b) -环球实时

-

cubase软件录音教程(cubase5基础教程图解) -当前焦点

-

12306验证身份待审核(12306进行邮箱验证方法)

-

贝因美1段奶粉怎么样(贝因美全系列简介) -全球热文

-

恩典后来为什么不红了ins(揭晓恩典不红的真正原因)

-

网页在线客服代码大全(各种样式的在线客服都有)

-

手机如何清除历史记录(一键清空所有历史记录) -速看料

-

电脑垃圾箱清空了怎么恢复,教你简单一招恢复垃圾箱清空的文件 -每日短讯

-

csdn泄露数据(个人信息泄露处理方法) -焦点滚动

-

上网行为监控软件(监控软件推荐介绍)

-

海狮食用油好不好(中国食用油十大名牌) -热推荐

-

联想显示器19寸型号(讲解联想thinkvision显示器尺寸) -天天关注

-

苹果4尺寸是多少英尺(简介iPhone 4屏幕大小及配置) -环球快播报

-

关键词筛选工具有哪些(新手必知这7个关键词工具)

-

cf清刚怎么获得(cf清刚和普通小刀区别) -每日消息

-

联想迷你笔记本电脑(联想迷你主机系列推荐) -环球速递

-

联想笔记本报价表(联想电脑报价及图片)

-

三星蓝调数码相机种类(三星相机简史) -每日焦点

-

三位密码箱忘记密码怎么办(3招快速打开密码箱) -即时焦点

-

经典网站有哪些,十大经典网站值得收藏

-

叶辰鸿钧老祖的都市小说叫什么-每日播报

-

电视剧三十而已什么台 主演是谁

-

2020年处暑是哪一天几点 2020年处暑是几点几分-全球报资讯

-

我国第一个火星车什么名字 我国第一个火星车介绍

-

2020年中秋节放假安排时间表-天天观天下

-

以家人之名唐灿饰演者是谁 唐灿是谁演的

-

喝西北风居然是成语 喝西北风是什么意思呢-环球百事通

-

2020七夕情人节是几月几号 2020七夕情人节是8月25日-世界最新

-

微信拍了拍肩膀叫了声爸爸怎么设置 设置拍了拍的步骤-天天微速讯

-

何润东和张钧甯演过的电视剧有哪些 这几部您都看过吗-环球观天下

-

韵组词和拼音 韵字的拼音和组词-天天看热讯

-

微信拍拍功能怎么给自己加文字 6步设置拍一拍功能文字-环球播报

-

霍迪琼斯的真面目是什么

-

古代的圣旨是什么颜色 圣旨是金黄色的-天天信息

-

放逐之城修改器中文版 V5.5 3DM版_放逐之城修改器中文版 V5.5 3DM版功能简介

-

危地马拉港口_关于危地马拉港口的介绍

-

乘风破浪的姐姐们排名 乘风破浪的姐姐们排名及分数

-

qq密码更改教程_qq密码更改-热文

-

春天像个害羞的小姑娘仿写句子 这些仿写都不错

-

巴勒斯坦首都_关于巴勒斯坦首都的介绍-今日要闻

-

告急的鄱阳湖影响到底有多大 鄱阳湖的面积是多大-全球微资讯

-

笔记本电脑配置清单_笔记本电脑配置清单_笔记本电脑配置清单表-世界动态

-

琉璃什么时候更新 琉璃简介-世界热头条

-

火影忍者加藤断是谁_火影忍者断-世界热消息

-

文昌菩提是什么

-

麒麟659相当于骁龙的哪款处理器_麒麟659相当于骁龙多少,2搭载麒麟659处理器-讯息

-

卡刷是什么意思_卡刷-每日快播

-

超音速埃尔文约翰逊_埃尔文约翰逊-环球滚动

-

乘风破浪的姐姐们最终成团名单 来看看完整名单

-

十款值得买的电热鼠标垫排行榜_加热暖手鼠标垫推荐

-

笔记本分盘怎么分_笔记本分盘-天天看点

-

电脑性能看哪些方面_电脑性能-前沿资讯

-

磁盘配额管理_磁盘配额

-

华为mate40价格多少钱_华为mate40售价_华为mate40售价多少-环球热消息

-

元武道发源地岸阳真的存在吗?_元武道

-

小米怎么刷机_小米如何进入刷机模式

-

黄钻QQ有什么用_qq黄钻有什么特权-世界讯息

-

二十八星宿图_关于二十八星宿图的介绍-环球报资讯

-

松下fx38使用方法_松下fx38-世界热闻

-

怎么关闭自动更新功能_怎么关闭自动更新-当前速递

-

万能米老鼠_关于万能米老鼠的介绍

-

cpi与ppi是什么意思_cpi和ppi的含义

-

沈阳站电话-全球微资讯

-

十款口碑好的往复式剃须刀排行榜_往复式剃须刀推荐

-

without是什么意思网络用语_without是什么意思-环球今热点

-

联合国成立时间多少年_联合国成立时间

-

亡羊补牢的谜底是什么生肖_亡羊补牢猜一生肖-环球快资讯

-

漳州赵家堡_关于漳州赵家堡的介绍

-

iphone4s如何越狱不用电脑_iphone4s如何越狱

-

ipad4可以越狱么_ipad4如何越狱-快资讯

-

我要和你睡觉觉段子_段友们怎么说睡觉

-

十款小型家用电烤箱排行榜_家用小烤箱推荐-今日快看

-

张妙玲_关于张妙玲的介绍-环球微动态

-

akg k328_akg k321-关注

-

奘灵水苏糖_关于奘灵水苏糖的介绍

-

reboot system now是什么意思中文_reboot system now什么意思-全球快看点

-

qq游戏照片秀怎么删除_qq游戏照片秀-焦点热闻

-

墙绘材料_关于墙绘材料的介绍

-

以圆为基本图形的标志有哪些_以圆为基本图形的标志-全球快播

-

十款值得入手的千元平板电脑排行榜_1000以下平板电脑推荐-视讯

-

六部门联合发布关于推动能源电子产业发展的指导意见

-

【图解】国家能源局:2022年全社会用电量同比增长3.6%

-

春运抢票软件降温了!多地增设“夜间高铁”

-

兔年春节五粮液动销“跑出加速度” 站稳千元价格带-天天时讯

-

广州推进行业市场主体发展 政策到位促文旅产业复苏

-

33年来最糟糕开局!国际油价"上蹿下跳"或延续-环球快资讯

-

降低改善性住房需求置换成本,政策面仍有空间

-

在股票市场中砸盘的目的是什么?股票砸盘一般持续多久?

-

《纵有疾风起》祝燃黄亦柔离婚-天天微资讯

-

股票集中竞价和大宗交易的区别都有哪些?

-

欧普康视:阳康的地区,配镜业务基本恢复正常,1月份订单的增长不错-天天消息

-

金能科技:相关信息敬请查看公司公告,编号2023-005、2023-006-今亮点

-

中环装备:子公司唐山装备业务涉及医废热解气化装备-今日要闻

-

股票解禁后可能涨也可能跌但下跌的概率比较大吗?

-

担保品买入是指用自有资金在信用账户买进股票的吗?

-

股票大单压盘是买入还是卖出要分情况吗?大单压盘出现的股价位置不同对盘面的影响和买卖操作也就不同吗?

-

股票大宗交易是利好还是利空主要是视情况而定的吗?

-

上市公司高管减持规定都有哪些?大股东、董监高通过集中竞价交易减持股份的吗?

-

货币基金和债券基金的区别都有哪些?货币型基金适合对流动性要求高的投资者吗?

-

2022年完成业务量1105.8亿件 快递服务覆盖全国95%建制村-焦点热讯

-

助优质房企纾困-当前观察

-

黄金又卖爆 订单成倍增加!有门店卖到缺货!为啥这么火?

-

中经评论:释放改善性住房需求势在必行-即时

-

三部门提醒告诫铁矿石贸易企业和期货公司:不得过度投机炒作-世界微速讯

-

限售股可以抵押吗?限售股都分为哪两类呢?

-

非流通股可以减持吗?上市公司股改后公司原有的非流通股的股份出售吗?

-

股票股利和现金股利的区别都有哪些?现金股利属于真正的利润分配吗?

-

期权是交易双方关于未来买卖权利达成的合约吗?

-

折价发行又称“低价发行”吗?“高价发行”或“溢价发行” 的对称是谁呢?

-

股票并购交易一般都是利好吗?公司并购对股票有什么影响呢?

-

资本溢价和股本溢价的区别吗?股本股本溢价是资本公积一种吗?

-

换股并购的优点都有哪些?换股并购的缺点都有哪些?

-

股票中的量能指的是成交量的动能吗?股票的量能能够体现出该股票的交易热度和延续程度吗?

-

百洋股份:公司的远洋捕捞加工业务位于非洲毛里塔尼亚,主要由控股子公司日昇海洋资源开发股份有限公司开展

-

佛慈制药:按照国家相关政策规定,中药配方颗粒执行一票制-环球动态

-

洁雅股份:根据中登公司主动下发类数据统计,截止1月10日公司持股人数为11426-报道

-

换股吸收合并是利好的但不等于股价会上涨吗?

-

新三板全称是全国中小企业股份转让系统吗?

-

新三板作为股权转让系统其交易功能尚还不发达吗?

-

住建部:大力支持刚性和改善性住房需求

-

氢能产业在这里发展壮大

-

氢能产业在这里发展壮大-热推荐

-

黄金消费春节走俏 投资黄金仍需谨慎-焦点信息

-

阻止两个蛋白结合 可减轻心肌细胞损伤-当前快报

-

治疗“绿色癌症”,智能细菌来帮忙

-

疫情影响渐消退 民营医疗市场布局现回暖迹象-消息

-

集采开标 种植牙费用有望降低一半

-

打通“最后一公里” 上海中医特色诊疗进社区-环球今日讯

-

科士达:截止1月10日公司股东户数约为2.9万户-当前信息

-

上海地铁6号线首末班车时间表(最新版)-动态焦点

-

值得买:1月16日公司高管刘超减持公司股份合计22.46万股-微头条

-

*ST山航B:公司保持对外联系电话畅通,请参考公司年报及公告披露的电话进行沟通,有关人员将接听投资者来电-当前动态

-

*ST凯乐提前锁定今年沪市退市首单 *ST金洲、正邦科技提示退市风险

-

我国建筑市场发展将转向“宽进、严管、重罚”-环球信息

-

洽洽食品:我们会及时传递给相关部门-环球实时

-

科达利:1月16日公司高管石会峰减持公司股份合计3300股-当前信息

-

佩蒂股份:1月16日公司高管陈振录减持公司股份合计44.57万股-前沿资讯

-

2023年开年乡村产业振兴观察之“产”字篇

-

2023年我国将新开工改造城镇老旧小区5.3万个以上

-

菜篮子产品供应充足 价格稳

-

中微公司:1月16日GERALD ZHEYAO YIN减持公司股份合计2.88万股

-

住建部强调“抓两头、带中间”防范化解房企风险-全球观焦点

-

深圳拟推共有产权房 售价约为土地出让时市场价的50%-世界快看点

-

仁怀多举措加强酒用高粱种源安全-全球速递

-

仁怀市“高粱+蔬菜”兴产业促增收-天天快资讯

-

区审计局多措并举成功创建节约型机关

-

人福医药:1月16日徐华斌减持公司股份合计14万股-世界看热讯

-

大理药业:1月16日公司高管杨君祥减持公司股份合计17.5万股-当前速读