“降息通道”会不会打开?_精选

2023-05-16 08:33:36 来源: 吴晓波频道

(资料图片)

(资料图片)

每日热点

-

“降息通道”会不会打开?_精选

-

世界最大海上液化天然气接收站试运行|天天资讯

-

全域兴趣电商成国货产业发展强大助推力

-

焦点热议:产品供不应求 降本仍在继续 碳化硅产业驶入发展“快车道”

-

5月以来六氟磷酸锂价格上涨超30% 龙头企业二季度业绩环比回暖可期

-

当地时间5月15日,加拿大不列颠哥伦比亚省北部野火失控,截至当天中午,过火面积估计为13000平方公里。当地原住民部落当天上午发布疏散令,有2万多人随时准备离开家园-全球报道

-

年轻人“进淄挖宝”,争抢“文化三件套”

-

泄露的谷歌人工智能备忘录到底暗示了什么?

-

环球热资讯!请回答1988中正焕的结局(《请回答1988》正焕最后没能和德善在一起。)

-

罕见!抗阿尔茨海默病“第二人”出现

-

上海市消保委开展熟食卤味店消费调查:5款样品分量不足

-

工业互联网融合应用向纵深拓展

-

世界快消息!上网电价浮动范围扩大 电力企业业绩普遍好转

-

观点:国际油价四周连跌 国内油价或下调

-

天天实时:迎小满,又是一年好“丰”景!在希望的田野上 各地采摘丰收忙→

-

博格巴赛季报销,拿着顶薪出场10次1助攻,尤文为啥还要留着他

-

环球短讯!西安凯旋城最新信息_西安凯旋城

-

沃森生物:公司ACYW135脑膜炎疫苗还未在孟加拉取得注册证书_看热讯

-

【世界独家】国内明星齐聚戛纳!巩俐排场足,汤唯差点认不出,还有四大男流量

-

顺丰企业邮箱登录官方_顺丰企业邮箱 世界观焦点

-

郑州银行(06196.HK):5月15日南向资金减持11.32万股-独家

-

魏叔公痤病的译文_魏公叔痤病翻译-环球播资讯

-

喜结网婚礼官网为什么打不开了_喜结网

-

环球观察:优化“阶梯制” 蓄好“人才池”

-

医药一哥出手,大手笔回购!公募已提前加仓,时机真的到了? 当前关注

-

世界要闻:硕房庄社区

-

京东汽车自有品牌京安途亮相广饶轮胎展 反向定制加持品牌全面升级

-

易实精密:股东原配偶的任职信披存疑 募投项目施工单位信用评分垫底|世界热点评

-

全国投资者保护宣传日:浙江举办首个投教集市 吸引近万人边逛边学

-

京东520礼遇季15日全面开启 全品类爆款好物每满300减30

-

【环球快播报】十部门启动实施百万就业见习岗位募集计划

-

走近中国煤科品牌之星:地下超级搬运工

-

环球观察:无法无天是什么生肖和数字_无法无天是什么生肖

-

*ST西域:根据信息披露公平原则和深交所相关规定,相关信息公司也将继续依照相关规定履行披露义务

-

中国将采取多方面措施促家政服务业提质扩容-当前简讯

-

上海富婆月薪14万请保姆_要求跪式服务还要会唱歌跳舞长相干净

-

晶升股份:拟签署项目投资协议

-

今日热讯:4.5平方米,年租金284万!西湖小商亭火了…

-

伊戈尔:5月12日公司高管肖俊承增持公司股份合计56.68万股

-

天铁股份:5月12日公司高管郑双莲、郑剑锋增持公司股份合计10万股 世界看点

-

金埔园林:5月12日公司高管王建优减持公司股份合计3.07万股 全球热点评

-

天天微速讯:小提琴英文怎么写_小提琴英文

-

2019年立秋是哪一天_2019年立秋是什么时候

-

【全球热闻】朗科科技:目前公司无向特定对象发行股票的相关计划

-

云海金属:截止5月10日的股东户数为41534_环球动态

-

通灵股份:5月12日公司高管严荣飞增持公司股份合计45.88万股

-

石头科技:5月11日王征减持公司股份合计800股_环球滚动

-

中证协聚焦投资者保护 持续提升券业投保水平_天天短讯

-

全球球精选!电脑报刊制作步骤图片_电脑报刊

-

【全球热闻】华清环境股东路凤祎减持142.7万股 权益变动后合计拥有权益为85%

-

世界即时看!科大智能:公司新能源业务近年来保持了良好的发展态势,业务收入实现了快速增长

-

环球微资讯!锦盛新材:子公司浙江锦盛锂业有限公司目前尚未有生产活动敬请广大投资者理性投资,注意投资风险

-

天天资讯:交大思诺:截止2023年5月10日我司股东总数为9988户

-

康华生物:具体情况尚需与监管机构进行进一步沟通,公司亦将积极探索加快推进项目进程

-

网络连接在智慧城市发展中的关键作用|当前观点

-

【世界时快讯】云南发布食品安全智慧化监管5项地方标准

-

此战日本用几乎全灭的代价,造成五倍于自己实力的对手巨大的伤亡

-

上海城市业余联赛上海市家庭亲子运动会启动

-

东方通:公司一直高度重视产品研发和技术进步,并致力于不断的技术创新提升公司的竞争力

-

天天观察:海马汽车:感谢您对公司的建议。我们将把您的建议反馈至公司经理层

-

ST景谷: 公司在专注主业的同时,也将积极寻求新的利润增长点,全面提升公司质量 焦点要闻

-

四川黄金:公司目前暂无相关计划。如后续公司有相关筹划,将及时履行信息披露义务_环球速看

-

“让世界爱上中国品牌” 新形势下中企国际传播的机遇与挑战

-

打呼噜有可能要命!

-

本期导读

-

老白干酒高档酒营收降9.5%毛利率创新低 提价增收产品“五花齐放”实为两暗一衰-当前滚动

-

喜茶误将杯子混入饮品搅碎消费者喝出“碎片” 食安涉诉724起开放加盟致乱象丛生

-

发消费券须兼顾老年人 实时

-

RXR Realty在纽约市签署了2个新的医疗保健租户-快看点

-

EverWest Real Estate完成售后回租交易

-

Hines计划在休斯顿建立占地52英亩的生命科学中心

-

National Storage Affiliates收购北佛罗里达工厂 当前快播

-

世界观点:合资企业利用世邦魏理仕租赁迈阿密地区工业园

-

天天播报:《云襄传》门主真实身份 门主结局是什么?

-

英短蓝猫多少钱一只正常_英短蓝猫多少钱一只_天天微资讯

-

国内有原油白银交易平台吗?六个经典原油平台分享!

-

焦点速递!藏格矿业:藏格锂业目前使用蓝晓科技、久吾高科、蓝深科技三家公司吸附剂,我司未自产吸附材料

-

华达新材: 根据公司一季报披露,截至2023年3月31日,公司股东总数为20,312户 世界资讯

-

当前热讯:国光电气: 公司已经于2021年取得了国家级专精特新“小巨人”企业认定

-

环球观速讯丨天源迪科:截止5月10日,总户数51,378户

-

亚马逊云科技大数据分析服务Amazon EMR Serverless在中国区域正式上线

-

焦点短讯!鹤壁市淇滨区:防范灾害风险 护航高质量发展

-

国际锐评丨谁在搞“经济胁迫”?看看美国的所作所为 环球即时看

-

全球新消息丨史上最大降幅!京东药急送全面降低商家佣金扣点

-

京东京造推出李永波联名款羽毛球拍,加速布局体育用品细分市场

-

菜籽丰收在望食用油产量预增 下游油料加工、食品生产企业或迎成本改善 天天速读

-

天天看点:交易额536亿元,观众超35万人!第三届长沙国际工程机械展闭幕

-

世界新消息丨美翻!月季花开的谷城九里坪,满村飘香,醉了路人~

-

每日速读!* "金融巨鳄"大举减持新能源汽车股,蔚来遭索罗斯清仓

-

全球短讯!洛阳钼业: 公司2022年产金1.6万盎司,2023年产量指引为2.5至2.7万盎司

-

中国贸促会副会长张慎峰出席第十三届中国(广饶)国际橡胶轮胎暨汽车配件展览会

-

【半导体新观察】功率半导体巨头拓展中国“朋友圈” 国产碳化硅商业化按下“加速键” 今日热议

-

炒外汇黄金的正规平台有哪些?怎么选择?

-

2023年吃货节-中国食品营养健康行动在深圳启动 当前速讯

-

“盲订”汽车如何保障消费者权益

-

“美债炸弹”影响全球经济稳定 两党博弈前景堪忧|今日观点

-

世界今亮点!旅游热、酒店忙、餐饮旺,服务业求才若渴

-

当前快报:郑州新东站在哪

-

历史上宇文邕是怎么死的 天天热头条

-

阿古朵怎么放生 世界观点

-

以家人之名共几集 当前速看

-

八佰什么时候上映-每日聚焦

-

dnf佣兵介绍

-

蓝军出击电视剧剧情分集介绍

-

2020教师节是哪一天 2020什么时候是教师节啊 天天实时

-

2020年国庆多少周年

-

今年国庆有大阅兵吗 阅兵2020什么时候开始

-

2020年国庆节放假通知 2020国庆放假安排时间表 _天天通讯

-

报考点是不是考试地点

-

焦点热议:2022年八月份适合搬家入宅的黄道吉日

-

柬埔寨工作签证 环球新消息

-

施工进度计划编制软件-当前关注

-

当前关注:适合2021跨年发的说说

-

雷神山和火神山医院几天建成

-

天天热资讯!家庭需要消毒柜吗

-

聂鑫怎么去世的 全球快资讯

-

林心如霍建华电视剧有哪些

-

重做系统步骤_重做系统教程

-

郑成功母亲_郑成功的母亲是谁

-

四裂红景天_四裂红景天根和花可用于清热退烧 _看热讯

-

江利智惠美_江利智惠美是谁

-

【环球新要闻】男装休闲品牌!_男装休闲品牌大全

-

泰坦魔芋花_巨魔芋上榜,第二是世界花王 |全球快资讯

-

十首经典离别歌曲_十首最佳道别单曲 |当前热文

-

适合合唱的歌曲_送你2021年适合合唱的流行歌单

-

心理控制术_心理疾病的表现症状 -世界速递

-

中南大学刘路_中南大学刘路现状

-

范冰冰整容前后_范冰冰隆鼻前后照片

-

七仙女跳皮筋歇后语_七仙女跳皮筋歇后语啥意思

-

一人在内(打一字) 焦点讯息

-

四色性格_四种色彩性格的分析测试

-

民族同化_历史上重要的几次民族大融合! _看热讯

-

当前速递!怎么人肉搜索_人肉搜索是如何进行的呢?

-

三极管自锁电路_三极管自锁电路怎么回事?

-

我有一只小毛驴歌词_儿歌我有一只小毛驴歌词 -热讯

-

消耗定额_消耗定额计算公式 _当前热讯

-

南宋都城_南宋都城临安现今何处 _环球信息

-

五大发电集团是哪五家

-

天天关注:2021女孩名字大全 小女孩起名字大全

-

全球报道:沉鱼落雁闭月羞花的意思 沉鱼落雁闭月羞花解释

-

9.18的由来 九一八事变始末

-

【报资讯】explorer exe是什么 有哪些作用

-

手机自带软件如何卸载 这里有卸载的方法

-

每日报道:贺子珍有几个孩子 贺子珍几个孩子的情况

-

经济全球化对中国的影响论文 浅谈经济全球化对中国的影响

-

看热讯:计算机的发展经历了哪几个阶段 计算机的发展经历了四个阶段

-

如何破解qq空间访问权限

-

圣诞快乐英语怎么说 圣诞快乐的英文是什么_全球快消息

-

三生三世十里桃花分集剧情介绍 三生三世十里桃花1-58剧情介绍

-

天天亮点!党的女儿中李玉梅准备了什么作为党费

-

光遇霞谷墓土先祖位置 光遇墓土八个先祖位置一览

-

吴磊个人资料 吴磊介绍_焦点播报

-

天天热资讯!安全帽有效期 安全帽使用年限多久

-

ps2模拟器怎么设置

-

h3c路由器怎么设置 几步轻松设置h3c路由器

-

逛新城歌词 逛新城完整版歌词 每日热文

-

在职研究生双证是什么意思

-

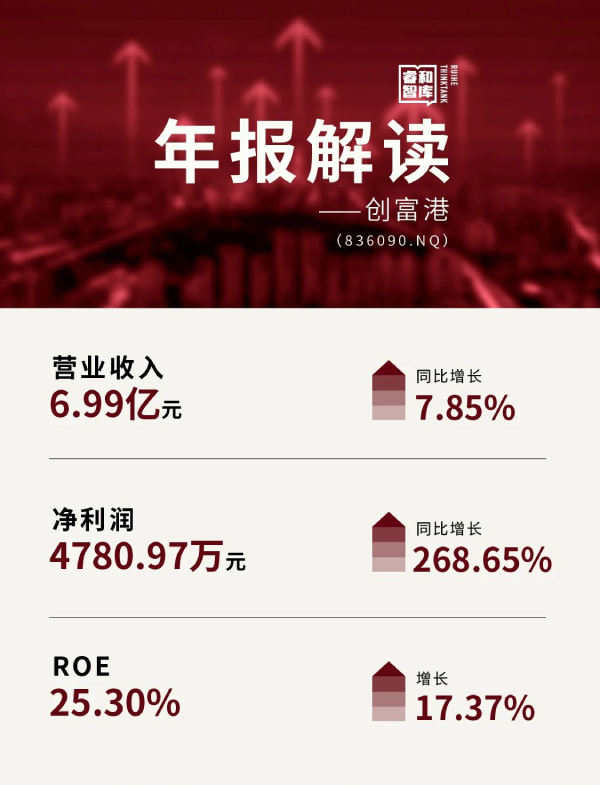

万绿丛中一点红,创富港如何点亮联合办公?| 年报解读

-

速看:泽连斯基突访英国会见苏纳克,敦促更多对乌援助

-

当前观察:如何治疗脚气真菌感染_如何治疗脚气

-

黄金在哪里买比较好?这几大渠道要看清

-

奥克股份:公司具备您所提到的材料的自主开发能力,同时也在积极与相关机构共同研究开发以提升性能 快讯

-

全球快讯:宗申动力:公司通机产品出口主要通过海运,海运价格相比去年有所下降

-

网约劳动者难以确立劳动关系怎么办|环球资讯

-

2023中国首届烤鸭技能烹饪大赛(重庆赛区)举办

-

短讯!自然资源部发布通知 深化规划用地“多审合一多证合一”改革

-

无人机施肥、防治病虫害……各地保丰收田间忙

-

2023传统节日中秋节经典祝福短信篇五

-

全球今日报丨无痕钉怎么取下来_无痕钉怎么拆下来求图片

-

英国BRAELF(巴莱尔)和纪梵希今年秋冬新款同出工装口袋系列谁在模仿谁?

-

德国古酋斯GUCHOIS的设计师为何近年来和蔻驰设计师恩怨不断?

-

双良节能: 公司目前盈利水平正常,开工率维持高位

-

山西省第二届医药行业职业技能大赛成功举行

-

2023北京一级建造师报名入口

-

李佳琦直播间:从电商主播到登上人民日报的崛起之路

-

中广核技:本公司下属子公司中广核高新核材集团有限公司生产的线缆材料的部分产品可用于船舶线缆制造

-

苏州高新: 本次再融资已开展相关尽调工作,公司将在尽调工作完成后履行审议、披露义务

-

天融信:如有相关事项,公司将严格遵守相关法律、法规,及时履行信息披露义务

-

第三次创业引领行业高质量发展 中集车辆品牌持续增长的密码何在

-

浪潮发布新一代分布式融合存储AS13000G7,数据场景All In One_世界热文

-

头条焦点:践行营养承诺,共创可持续未来:联合利华饮食策划助力全民营养周

-

四川天府新区直管区国土空间总体规划格局规划图_世界讯息

-

乌兰察布:推出优化营商环境20条举措

-

工业和信息化部印发2023年第一批行业标准制修订和外文版项目计划|天天热议

-

环球最资讯丨韩国整形材料“巨头”韩士生科旗下一款骨移植产品被暂停进口、经营

-

全球新动态:世纪鼎利:截至2023年3月31日,公司普通股股东总数为23,794户

-

华设集团: 公司季度报告、半年度报告、年度报告中均披露股东总数

-

世界聚焦:北信源:公司计提应收账款坏账准备事项依据《企业会计准则》和公司相关会计政策的规定执行

-

全球最资讯丨小罗晒球员更衣室合照祝贺巴萨夺冠:巴萨万岁

-

信用卡还不上被起诉怎么办?信用卡逾期爆通讯录可以投诉吗?|每日资讯

-

向世界展现中国 汾酒迈出国际化新步伐-环球聚看点

-

天天观点:需求回升带动建材行业恢复性增长

-

天天热头条丨武侯税务精准服务为企业家“加油”

-

央行15日开展1250亿元MLF操作和20亿元逆回购操作 全球微头条

-

全球短讯!万里扬: 公司位于广东省肇庆市的电网侧独立储能电站预计于2023年投入运营

-

瑞尔特:公司智能座便器的陶瓷部件系外采

-

陕西煤业: 公司未持有格力电器股票

-

天天信息:宏盛股份: 截至2023年5月10日,公司股东数为10478

-

平舆县人民法院:送法进校园 法治护成长_世界报道

-

射箭走进陆家嘴,学校、社区、商圈全覆盖!